Pourquoi les banques centrales achètent de l’or ?

L’or est un élément essentiel des réserves financières des nations depuis des siècles,...

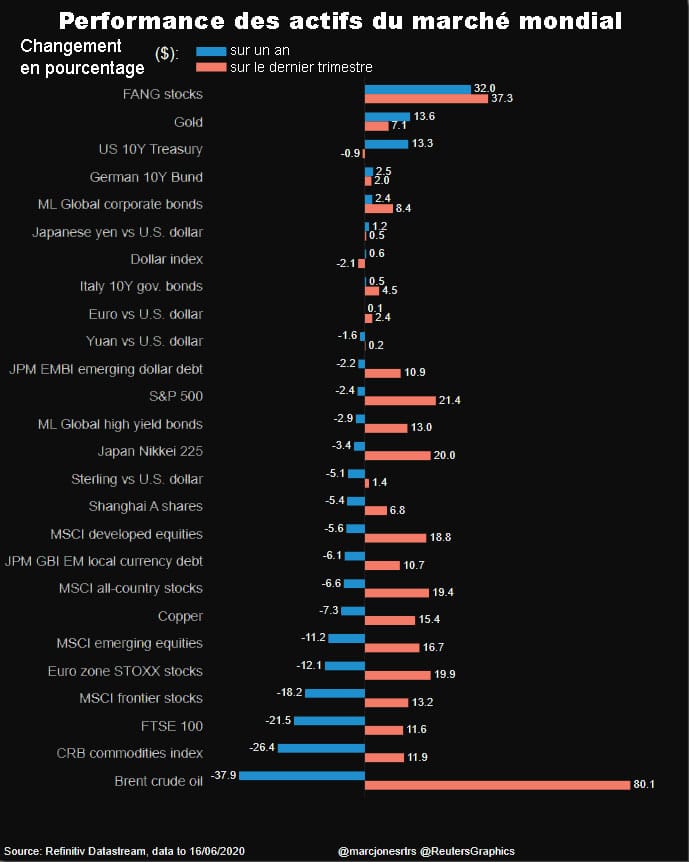

Alors que les marchés boursiers s’activent dans la relance après la crise du coronavirus, les conseillers des riches du monde les exhortent à acheter de l’or. Cela remet en question la force de la reprise économique et l’impact à long terme sur la trésorerie des banques centrales du monde.

Avant la pandémie de COVID-19, la plupart des banques privées recommandaient à leurs clients de ne pas en détenir ou juste une petite quantité d’or.

Maintenant, certains canalisent jusqu’à 10% des portefeuilles de leurs clients dans le métal jaune, car la relance massive de la banque centrale réduit les rendements obligataires – rendant l’or non productif plus attrayant – et augmente le risque d’inflation qui dévaluerait d’autres actifs et devises.

Neuf banques privées rencontrées par Reuters, qui supervisent collectivement environ 6 billions de dollars d’actifs pour les ultra-riches du monde, ont déclaré avoir conseillé à leurs clients d’augmenter leur allocation à l’or. Parmi eux, quatre ont fourni des prévisions et tous ont vu les prix terminer l’année plus haut qu’ils ne le sont actuellement.

Fin mars, Morgan Stanley a ajouté une position de 5% aux matières premières, y compris l’or dans tous ses modèles.

Alors qu’il était peu probable que la banque conseille une position au-dessus de 10% dans des matières premières comme l’or, Shalett a déclaré qu’elle pourrait y arriver, surtout si l’inflation s’accélérait sensiblement.

Alors que le cours de l’or à déjà augmenté de 14% depuis le début de l’année pour atteindre 1 730 $ l’once, de nombreux banquiers privés parient que l’or – une couverture à la fois pour l’inflation et la déflation – continue sur cette lancée.

L’augmentation de la demande d’or pourrait être une prophétie auto-réalisatrice pour le prix du métal, car tout changement dans l’allocation des marchés obligataires et boursiers, estimé à 200 billions de dollars, a un impact beaucoup plus important sur le plus petit marché de l’or, estimé à moins de 5 billions de dollars.

« Notre point de vue est que le poids de l’offre monétaire, l’expansion, finira par se déprécier au dollar, et les engagements de la Fed, qui ancrent les taux réels, plaident en faveur de l’or« , a déclaré Lisa Shalett, chef Agent d’investissement, Gestion de patrimoine chez Morgan Stanley ( MS.N ).

UBS ( UBSG.S ), le plus grand gestionnaire de fortune au monde, a déclaré que l’or pourrait atteindre 1 800 $ d’ici la fin de l’année dans son scénario de base, tiré par des taux d’intérêt ultra bas et des investisseurs cherchant de l’or pour couvrir leurs portefeuilles, ou même toucher un record de 2 000 $ en cas de nouvelle vague de nouvelles infections à coronavirus.

«Avec la rapide remontée des actions récemment, les gens sont devenus plus nerveux. Les gens recherchent activement des couvertures de portefeuille qui pourraient bien fonctionner dans divers scénarios », a déclaré Kiran Ganesh, du bureau d’investissement en chef d’UBS.

«Une interruption de l’approvisionnement en or physique en mars et avril en raison de la fermeture des principaux fabricants de lingots d’or et du manque de capacité d’expédition internationale a également alimenté l’intérêt des clients.»

Alors que les interrogations sur l’or ont augmenté, très peu de clients avaient demandé un transfert en gros vers l’or – ce qui aurait été déconseillé – selon les banquiers, ajoutant que les clients plus âgés avaient tendance à être les plus préoccupés par les risques d’inflation.

«Cette cohorte est très préoccupée par la préservation de la richesse. Et à bien des égards, ils ont une vue historique plus longue que certains de nos autres clients, ils s’inquiètent donc de l’inflation », a déclaré Shalett de Morgan Stanley.

John LaForge, responsable de la stratégie d’actifs réels au Wells Fargo Investment Institute, a déclaré que deux appels par semaine sur l’or l’an dernier, il est maintenant à deux appels par jour, passant à 10 appels lorsque le métal précieux est dans une bonne journée.

«Je reçois maintenant autant de questions sur l’or que sur le pétrole, ce qui en dit long de mon point de vue. La plupart des gens s’intéressent aux énergies renouvelables et au pétrole et ainsi de suite, et l’or était souvent considéré comme une relique », a déclaré Forge.

Malgré le fait que détenir de l’or ne rapporte aucun revenu, Oliver Gregson, chef du Royaume-Uni et de l’Irlande à la JPMorgan Private Bank, a déclaré que les enquêtes avaient augmenté, les clients le considérant de plus en plus comme «un port dans une tempête». Il prévoyait un objectif de prix de fin d’année de 1 750 $.

Pour ceux qui cherchent à couvrir leurs paris en investissant dans l’or, il y a le choix de l’or papier ou l’or physique.

L’or papier convient généralement pour une simple couverture. Si les inquiétudes sont plus profondes, les investisseurs optent pour l’achat d’or physique.

La plupart des grandes banques offrent un service de stockage de lingots d’or et huit des personnes interrogées par Reuters ont déclaré avoir vu une augmentation de la demande, en particulier dans des endroits comme la Suisse et Singapour.

Andre Portelli, co-responsable des investissements chez Barclays Private Bank, a déclaré que si certains clients avaient commencé à ajouter de l’or physique au début de 2020 à mesure que le COVID-19 se répandait, la tendance s’était poursuivie.

Pourquoi les banques centrales achètent de l’or ?

L’or est un élément essentiel des réserves financières des nations depuis des siècles,...

Payer en pépites d’or est une réalité au Venezuela

Confrontés à une quatrième année d’hyperinflation et de l’effondrement financier du...

La LBMA Menace d’Exclure des Pays dont les Émirats Arabes Unis

La London Bullion Market Association ou LBMA (autorité du marché de l’or la plus...

Vous devez être connecté pour poster un commentaire.